Sabtu, 06 Mei 2017

I. Pengenalan Rasio Keuangan Bank

Analisis rasio adalah suatu metode perhitungan dan interpretasi rasio keuangan untuk menilai kinerja dan status suatu perusahaan. Oleh karena itu penganalisa harus mampu menyesuaikan faktor-faktor yang ada pada periode atau waktu ini dengan faktor-faktor di masa mendatang yang mungkin akan mempengaruhi posisi keuangan atau hasil operasi perusahaan yang bersangkutan.

Landasan Teori

Pengertian rasio keuangan menurut Van Horne dan Wachowizs(1997:133) yaitu:

“Indeks yang menghubungkan dua angka akuntansi dan diperoleh dengan membagi satu angka dengan angka lainnya.”

Menurut Bambang Riyanto (2001:329) mengenai definisi rasio keuangan yaitu:

“Rasio keuangan adalah ukuran yang digunakan dalam interpretasi dan analisis laporan finansial suatu perusahaan. Pengertian rasio itu sebenarnya hanyalah alat yang dinyatakan dalam arithmatical terms yang dapat digunakan untuk menjelaskan hubungan antara dua macam datafinansial.”

Menurut S. Munawir (2007:65) analisis rasio keuangan adalah:

“Suatu metode analisis untuk mengetahui hubungan dari pos-pos tertentu dalam neraca atau laporan laba rugi secara individu atau kombinasi dari kedua laporan tersebut.”

Pengertian analisis rasio keuangan menurut Weston (1995:225) adalah:

“Analisis rasio keuangan memberikan kerangka hubungan antar pos-pos neraca dan perhitungan laba rugi, memungkinkan seseorang menelusuri sejarah suatu perusahaan dan menilai posisi keuangannya saat ini, serta memungkinkan bagi manajer keuangan memperkirakan reaksi kreditur atau investor terhadap keadaan keuangan perusahaan dan dengan demikian dapat mancari cara-cara yang tepat untuk mendapatkan dana.”

Menurut Agus Sartono (2001:113) yang dimaksud dengan analisa rasio keuangan adalah:

“Dasar untuk menilai dan mengarahkan prestasi operasi perusahaan.Disamping itu, analisa rasio keuangan juga dapat dipergunakan sebagai kerangka kerja perencanaan dan pengendalian keuangan.”

Menurut Bambang Riyanto (2001:329) penganalisa finansial dalam mengadakan analisis rasio keuangan pada dasarnya dapat melakukannya dengan 2 macam cara pembandingan, yaitu:

1. Pembandingan present ratio dengan rasio-rasio semacam di waktu-waktu yang lalu (rasio historis) dari perusahaan yang sama.

2.Pembandingan antara rasio-rasio suatu perusahaan dengan rasio-rasio semacam dari perusahaan-perusahaan atau industri lain yang sejenis (rasio rata-rata atau rasio industri).

5.1. Legal Reserve Requirement (LRR)

Legal Reserve Requirement (LRR) adalah ketentuan bagi setiap bank umum untuk menysihkan sebagian dari dana pihak ketiga yang berhasil dihimpunnya dalam bentuk giro wajib minimum berupa rekening giro bank yang bersangkutan pada bank Indonesia.

5.2. Loan to Deposit Ratio (LDR)

Loan to Deposit Ratio (LDR) adalah rasio antara besarnya seluruh volume kredit yang disalurkan oleh bank dan jumlah penerimaan dana dari berbagai sumber.

pengertian lainnya LDR adalah rasio keuangan perusahaan perbankan yang berhubungan dengan aspek likuiditas. LDR adalah suatu pengukuran tradisional yang menunjukkan deposito berjangka, giro, tabungan, dan lain-lain yang digunakan dalam memenuhi permohonan pinjaman (loan requests) nasabahnya. Rasio ini digunakan untuk mengukur tingkat likuiditas. Rasio yang tinggi menunjukkan bahwasuatu bank meminjamkan seluruh dananya (loan-up) atau realtif tidak likuid (illiquid). Sebaliknya rasio yang rendah menunjukkan bank yang likuid dengan kelebihan kapasitas dana yang siap untuk dipinjamkan (Latumaerissa,1999:23). LDR disebut juga rasio kredit terhadap total dana pihak ketiga yang digunakan untuk mengukur dana pihak ketiga yang disalurkan dalam bentuk kredit.

5.3. Capital Adequacy Ratio (CAR)

CAR(Capital Adequacy Ratio) adalah rasio kecukupan modal yang berfungsi menampung risiko kerugian yang kemungkinan dihadapi oleh bank. Semakin tinggi CAR maka semakin baik kemampuan bank tersebut untuk menanggung risiko dari setiap kredit/aktiva produktif yang berisiko. Jika nilai CAR tinggi maka bank tersebut mampu membiayai kegiatan operasional dan memberikan kontribusi yang cukup besar bagi profitabilitas.

5.4. Perhitungan Legal Lending Limit (LLL)

Perhitungan Legal Lending Limit (LLL) adalah faktor Permodalan (Capital), Kualitas Aktiva Produktif (Asset), Manajemen, Rentabilitas (Earning) dan Likuiditas. Analisis ini dikenal dengan istilah Analisis CAMEL :

- ASPEK PERMODALAN (CAPITAL)

Penilaian pertama adalah aspek permodalan, dimana aspek ini menilai permodalan yang dimiliki bank yang didasarkan kepada kewajiban penyediaan modal minimum bank. Penilaian tersebut didasarkan paa CAR (Capital Adequacy Ratio) yang ditetapkan BI, yaitu perbandingan antara Modal dengan Aktiva Tertimbang Menurut Resiko.

- ASPEK KUALITAS AKTIVA PRODUKTIF (ASSET )

Aktiva produktif atau Productive Assets atau sering disebut dengan Earning Assets adalah semua aktiva yang dimiliki oleh bank dengan maksud untuk dapat memperoleh penghasilan sesuai dengan fungsinya.

- ASPEK KUALITAS MANAJEMEN (MANAGEMENT)

Aspek ketiga penilaian kesehatan bank meliputi kualitas manajemen bank. Untuk menilai kualitas manajemen akan mengajukan 250 pertanyaan yang menyangkut manajemen bank yang ebrsangkutan. Kualitas ini juga akan melihat dari segi pendidikan serta pengalaman para karyawannya dalam menangani bebagai kasus yang terjadi.

- ASPEK RENTABILITAS (EARNING)

Penilaian aspek ini diguankan untuk mengukur kemampuan bank dalam meningkatkan keuntungan, juga untuk mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai bank yang bersangkutan. Penilaian ini meliputi ROA atau Rasio Laba terhadap Total Aset, dan Perbandingan antara biaya operasional dengan pendapatan operasional (BOPO).

- ASPEK LIKUIDITAS (LIKUIDITY)

Aspek kelima adapah penilaian terhadap aspek likuiditas bank. Suatu bank dukatakan likuid, apabila bank yangbersangkutan mampu membayar semua hutangnya, terutama hutang-hutang jangka pendek. Selain itu juga bank harus mampu memenuhi semua permohonan kredit yang layak dibiayai.

5.5. Non Performing Loan (NPL)

Non performing loan adalah kredit yang masuk ke dalam kualitas kredit

kurang lancar, diragukan dan macet berdasarkan kriteria yang telah ditetapkan oleh

Bank Indonesia (SE No. 7/3/DPNP). NPL yang digunakan dalam penelitian ini

merupakan angka perubahan NPL bulan Desember 2008 dan Januari 2009, dengan

kategori 1 = meningkat, 0 = menurun atau tetap.

Variabel Kebijakan Bank Indonesia (KBI) mempengaruhi NPL secara signifikan. KBI No. 7 Tahun 2005 menyebutkan bahwa adanya pengharusan dilakukannya penyeragaman penilaian dan pengategorian kualitas aktiva produktif oleh bank. Hasil pengolahan nilai signifikansi variabel KBI adalah 0,016. Hal ini berarti KBI signifikan mempengaruhi NPL pada tingkat kepercayaan 95% karena nilai signifikansi lebih kecil dari 0,05 dan terjadi perbedaan yang nyata antara NPL setelah diterapkannya KBI dengan NPL sebelum diterapkannya KBI.

5.6. Net Interest Margin (NIM)

marjin bunga bersih (NIM) adalah ukuran perbedaan antara bunga pendapatan yang dihasilkan oleh bank atau lembaga keuangan lain dan nilai bunga yang dibayarkan kepada pemberi pinjaman mereka (misalnya, deposito), relatif terhadap jumlah mereka (bunga produktif ) aset. Hal ini mirip dengan margin kotor perusahaan non-finansial.

Hal ini biasanya dinyatakan sebagai persentase dari apa lembaga keuangan memperoleh pinjaman dalam periode waktu dan aset lainnya dikurangi bunga yang dibayar atas dana pinjaman dibagi dengan jumlah rata-rata atas aktiva tetap pada pendapatan yang diperoleh dalam jangka waktu tersebut (yang produktif rata-rata aktiva).

II. Tingkat Kesehatan Bank

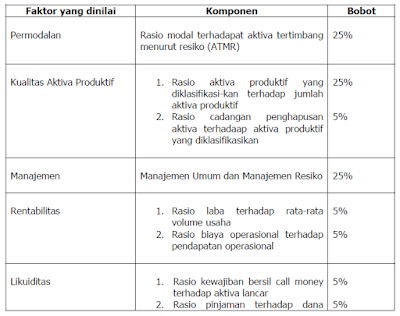

Penilaian tingkat kesehatan bank secara kuantitatif dilakukan terhadap 5 faktor, yaitu faktor Permodalan (Capital), Kualitas Aktiva Produktif (Asset), Manajemen, Rentabilitas (Earning) dan Likuiditas. Analisis ini dikenal dengan istilah Analisis CAMEL.

1. ASPEK PERMODALAN (CAPITAL)

Penilaian pertama adalah aspek permodalan, dimana aspek ini menilai permodalan yang dimiliki bank yang didasarkan kepada kewajiban penyediaan modal minimum bank. Penilaian tersebut didasarkan paa CAR (Capital Adequacy Ratio) yang ditetapkan BI, yaitu perbandingan antara Modal dengan Aktiva Tertimbang Menurut Resiko.

2. ASPEK KUALITAS AKTIVA PRODUKTIF (ASSET )

Aktiva produktif atau Productive Assets atau sering disebut dengan Earning Assets adalah semua aktiva yang dimiliki oleh bank dengan maksud untuk dapat memperoleh penghasilan sesuai dengan fungsinya. Ada empat macam jenis aktiva produktif yaitu :

a. Kredit yang diberikan

b. Surat berharga

c. Penempatan dana pada bank lain

d. Penyertaan

Penilaian aset, sesuai dengan Peraturan BI adalah dengan membandingkan antara aktiva produktif yang diklasifikasikan dengan aktiva produktif. Selain itu juga rasio penyisihan penghapusan aktiva produktif terhadap aktiva produktif yang diklasifikasikan. Klasifikasi aktiva produktif merupakan aktiva produktif yang telah dilihat

kolektabilitasnya, yaitu lancar, kurang lancar, diragukan dan macet.

3. ASPEK KUALITAS MANAJEMEN (MANAGEMENT)

Aspek ketiga penilaian kesehatan bank meliputi kualitas manajemen bank. Untuk menilai kualitas manajemen akan mengajukan 250 pertanyaan yang menyangkut manajemen bank yang ebrsangkutan. Kualitas ini juga akan melihat dari segi pendidikan serta pengalaman para karyawannya dalam menangani bebagai kasus yang terjadi.

4. ASPEK RENTABILITAS (EARNING)

Penilaian aspek ini diguankan untuk mengukur kemampuan bank dalam meningkatkan keuntungan, juga untuk mengukur tingkat efisiensi usaha dan profitabilitas yang dicapai bank yang bersangkutan. Penilaian ini meliputi ROA atau Rasio Laba terhadap Total Aset, dan Perbandingan antara biaya operasional dengan pendapatan operasional (BOPO).

5. ASPEK LIKUIDITAS (LIKUIDITY)

Aspek kelima adapah penilaian terhadap aspek likuiditas bank. Suatu bank dukatakan likuid, apabila bank yangbersangkutan mampu membayar semua hutangnya, terutama hutang-hutang jangka pendek. Selain itu juga bank harus mampu memenuhi semua permohonan kredit yang layak dibiayai. Penilaian dalam aspek ini meliputi :

a. Rasio kewajiabn bersih Call Money terhadap Aktiva Lancar

b. Rasio kredit terhadap dana yang diterima oelh bank seperti KLBI, Giro, Tabungan, deposito dan lain-lain.

Seraca umum penilaian tingkat kesehatan bank dapat dirangkum sebagai berikut :

Jumlah bobot untuk kelima faktor tersebut adalah 100%. Nilai kredit kemudian digunakan untuk menentukan predikat kesehatan bank, ditetapkan sebagai berikut :

Disamping penilaian analisis CAMEL, kesehatan bank juga dipengaruhi hasil penilaian lainnya, yaitu penilaian terhadap :

1. Ketentauan pelaksanaan pemberian kredit Usaha Kesil (KUK) dan pelaksanaan Kredit Eksport

2. Pelanggaran terhadap ketantuan Batas Maksimum Pemberian Kredit (BMPK) atau sering disebut dengan Legal Lending Limit

3. Pelanggaran Posisi Devisa Netto

6. SENSITIVITY TO MARKET RISK

Faktor sensitivitas terhadap resiko pasar antara lain dilakukan melalui penilaian terhadap:

1. Modal/cadangan yang dibentuk untuk mengcover fluktuasi suku bunga dibandingkan dengan potential loss sebagai akibat fluktuasi suku bunga

2. Modal/cadangan yang dibentuk untuk mengcover fluktuasi nilai tukar dibandingkan dengan potential loss sebagai akibat fluktuasi nilai tukar

3. Kecukupan penerapan sistem manajemen resiko pasar

Keterangan:

1. Bank tergolong sangat baik dan mampu mengatasi pengaruh negatif kondisi perekonomian dan industri keuangan.

2. Bank tergolong baik dan mampu mengatasi pengaruh negatif kondisi perkenomian dan industri keuangan namun bank masih memiliki kelemahan minor yang dapat segera diatasi oleh tindakan rutin.

3. Bank tergolong cukup baik namun terdapat beberapa kelemahan yang dapat menyebabkan peringkat kompositnya memburuk apabila bank tidak segera melakukan tindakan korektif.

4. Bank tergolong kurang baik dan sensitif terhadap pengaruh negativf kondisi perekonomian dan industri keuangan atau bank memiliki kelemahan keuangan yang serius atau kombinasi dari kondisi beberapa faktor yang tidak memuaskan, yang apabila tidak dilakukan tindakan korektif yag efektif berpotensi mengalami kesulitan yang membahayakan kelangsungan usahanya.

5. Bank tergolong tidak baik dan sangat sensitif terhadap pengaruh negatif kondisi perekonomian dan industri keuangan serta mengalami kesulitan yang membahayakan kelangsungan usahanya.

Jumat, 07 April 2017

17.44

| Diposting oleh

Muhammad Iqbal

BAB I

MANAJEMEN AKTIVA

DAN PASIVA BANK

1.1

Manajemen Sumber Dana

Sumber dana yang terlihat

pada sisi pasiva neraca atau yang disebut juga dengan manajemen pasiva (liability

management) adalah suatu proses dimana bank berusaha mengembangkan sumber-sumber

dana yang non tradisional melalui pinjaman di pasar uang atau denga menerbitkan

intrumen utang untuk digunakan secara menguntungkan terutama untuk memenuhi

alokasi yang produktif.

Secara umum manajemen

pasiva mencakup aktivitas di dalam rangka mengumpulkan dana dari masyarakat dan

sumber lainnya dengan menetapkan komposisi dana tersebut sesuai dengan yang diinginkan

atau dibutuhkan oleh bank. Dalam arti sempit, manajemen pasiva diartikan dengan

kebutuhan likuiditas, yaitu aktifitas dalam mencari dana pada waktu diperlukan.

Keberhasilan bank dalam

menghimpun dana atau mobilisasi dana sangat dipengaruhi oleh beberapa faktor

antara lain:

1 - Kepercayaan

masyarakat pada bank, yang terlihat dari kinerja, kapabilitas, integritas serta kredibilitas manajemen bank

- Ekspektasi, yaitu

perkiraan pendapatan yang akan diterima nasabah dibandingdengan alternative

investasi lainnya dengan tingkat risiko yang sama.

3 - Keamanan, yaitu

jaminan oleh bank atas dana nasabah

4 - Ketepatan waktu

pengembalian simpanan nasabah harus selalu tepat waktu.

5 - Pelayanan yang

cepat, akurat, dan fleksible

- Pengelolaan dana

bank yang hati-hati.

Berikut ini sumber dana dilihat dari sisi sumbernya:

1.

Dana Sendiri (Dana Pihak Kesatu)

Dana sendiri atau lazim disebut dengan dana pihak

kesatu yang berasal dari pemegang saham atau pemilik. Pada dasarnya setiap bank

akan selalu berusaha untuk meningkatkan jumlah dana sendiri, selain untuk

memenuhi kewajiban menyediakan modal minimum (CAR = Capital Adequancy Ratio)

juga untuk memperkuat kemampuan ekspansi dan bersaing.

2.

Dana Pinjaman / berasal dari lembaga lain (Dana Pihak

Kedua)

Dana yang diperoleh dari pihak luar bank baik dalam

rupiah maupun valuta asing lazim disebut dengan dana pihak kedua, yaitu dana

yang berasal dari pihak yang memberikan pinjaman kepada bank. Dana pinjaman ini

dapat diterima dari:

a)

Pinjaman Bank

Indonesia, merupakan pinjaman yang diperoleh karena bank mengalami kesulitan

likuiditas dan atau pinjaman karena bank ditunjuk sebagai penyalur/penerus pinjaman

bantuan luar negeri.

b)

Pinjaman dari bank

lain di dalam negeri, pinjaman ini dikenal sebagai pinjaman antarbank (interbank

call money). Pinjaman ini ditujukan untuk memenuhi kebutuhan menutup

kewajiban kliring atau daoat juga untuk memenuhi saldo Giro Wajib Minimum (GWM)

di Bank Indonesia. Jangka waktu pinjaman relatif sangat singkat (overnight

call money) dengan menggunakan instrument sertifikat deposito, promes, dan Surat

Berharga Pasar Uang (SBPU).

c)

Repurchase

Agreement, atau disebut dengan

“Rips” atau “Ripos” adalah penjualan surat berharga sesuai dengan waktu yang

dipernjanjikan dengan harga yang ditetapkan dimuka.

d)

Fasilitas

Diskonto, adalah penyediaan dana jangka pendek oleh Bank Indonesia dengan cara

pembelian promes yang diterbitkan oleh bank-bank atas dasar diskonto. Fasilitas

diskonto ini merupakan upaya terakhir bagi bank dan merupakan bantuan bank

sentral sebagai lender of the last resort.

e)

Pinjaman

Subordinasi

f)

Pinjaman dari bank

(antarbank) dan atau Lembaga Keuangan di Luar Negeri, yaitu pinjaman yang lazimnya

berbentuk pinjaman jangka menengah dan panjang, offshore loan dan

pinjaman ini sebelumnya harus mendapat persetujuan dengan Bank Indonesia karena

berkaitan dengan kebijakan moneter.

g)

Pinjaman dari

Lembaga Keuangan Bukan Bank (LKBB), pinjaman

ini lazimnya berupa surat berharga yang dapat diperjual belikan seperti

sertifikat bank dan atau deposit on call dengan jangka waktu pendek dan

dapat di perpanjang lagi.

h)

Obligasi (bonds) dan saham, bank-bank dapat memperoleh dana melalui

pasar modal dengan cara emisi, baik dalam bentuk obligasi maupun saham.

3.

Dana Masyarakat (Dana pihak ketiga)

Dana

pihak ketiga adalah dana yang diperoleh dari masyarakat, dalam arti masyarakat

sebagai individu, perusahaan, pemerintah, rumah tangga, koperasi, yayasan, dan

lain-lain baik dalam mata uang rupiah maupun dalam valuta asing. Pada sebagian

besar atau setiap bank, dana masyarakat ini merupakan dana terbesar yang dimiliki.

Hal ini sesuai dengan fungsi bank sebagai penghimpunan dana dari masyarakat.

a)

Giro (demand deposit)

Giro

adalah simpanan masyarakat baik dalam bentuk rupiah maupun valuta asing pada

bank yang dalam transaksinya (penarikan dan penyetoran) dapat dilakukan setiap

saat dengan menggunakan cek, bilyet giro, kartu ATM, sarana perintah bayar yang

lainnya atau dengan cara pemindahbukuan.

Dana

giro ini termasuk dana yang sensitive atau peka terhadap perubahan, atau

disebut juga dana yang labil yang sewaktu dapat ditarik atau disetor oleh nasabah.

Sifat

giro pada dasarnya adalah merupakan perintah nasabah kepada bank untuk

memindahbukukan sejumlah tertentu uang atas bebar rekening penarik pada tangal

yang ditentukan kepada pihak yang tercantum namanya dalam warkat bilyet giro

tersebut.

b) Tabungan

(saving deposit)

Tabungan

adalah simpanan pihak ketiga dalam bentuk rupiah maupun valuta asing pada bank

yang penarikannya hanya dapat dilakukan menurut syarat tertentu dari masing-masing

bank penerbit.

c)

Simpanan Berjangka

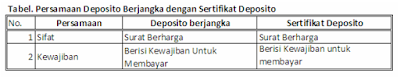

(1) Deposito

Berjangka (time deposit)

Deposito

berjangka adalah simpanan pihak ketiga dalam rupiah maupun valuta asing, yang

diterbitkan atas nama nasabah kepada bank dan penarikannya hanya dapat

dilakukan pada waktu tertentu menurut perjanjian antara penyimpan dengan bank

yang bersangkutan. Simpanan berjangka termasuk deposit on call yang

jangka waktunya relatif lebih singkat dan dapat ditarik sewaktu‐waktu dengan

pemberitahuan sebelumnya.

(2)

Sertifikat Deposito

Sertifikat

deposito atau negotiable Certificate of Deposits yang sering disingkat

dengan CD adalah deposito berjangka yang bukti simpanannya dapat diperdagangkan,

yang juga merupakan surat pengakuan hutang dari bank dan lembaga

keuangan bukan bank yang dapat diperjual-belikan dalam pasar uang.

(3)

Deposit On Call

Deposit

on call adalah simpanan atas nama (atau pihak ketiga bukan bank) dalam jumlah

yang besar. Penarikannya hanya dapat dilakukan dengan pemberitahuan sebelumnya.

Pemberitahuan nasabah kepada bank untuk penarikan tersebut dilakukan misalnya

dalam jangka waktu sehari, tiga hari, seminggu, atau jangka waktu lainnya yang

disepakati oleh nasabah dan bank yang bersangkutan.

1.2 Manajemen Penggunaan Dana

1)

Alokasi

dana pada cadangan primer

Prioritas

pertama ini digunakan untuk memenuhi kewajiban pemeliharaan/penyediaan

likuiditas wajib minimum untuk keperluan operasi bank sehari‐hari termasuk

untuk memenuhi semua penarikan simpanan dan permintaan kredit oleh nasabah.

Disamping itu primary reserve ini digunakan untuk menyelesaikan kliring

antar bank dan kewajiban lainnya yang harus segera dibayar. Primary reserve ini

terdiri dari:

·

Uang kas yang ada dalam bank

·

Saldo rekening pada bank sentral,d an

bank-bank lainnya

·

Warkat-warkat yang ada dalam proses

penagihan

2)

Alokasi

dana pada cadangan sekunder

Cadangan Sekunder (Secondary

Reserve) untuk memenuhi :

·

Likuiditas musiman dan kebutuhan kas

jangka pendek

·

Kebutuhan yang sulit diprediksi sebelumnya

·

Kredit jangka panjang

Bentuk : SBI, SBPU,

Sertifikat Deposito, Commercial Paper (CP)

3)

Alokasi

dana pada cadangan kerja

4)

Penyaluran

Kredit

Merupakan

sumber pendapatan utama bank. Kredit merupakan suatu fasilitas keuangan yang memungkinkan

seseorang atau badan usaha untuk meminjam uang untuk membeli produk dan

membayarnya kembali dalam jangka waktu yang ditentukan. UU No. 10 tahun 1998

menyebutkan bahwa kredit adalah penyediaan

uang atau tagihan yang dapat dipersamakan dengan itu, berdasarkan persetujuan

atau kesepakatan pinjam meminjam antara bank dengan pihak lain yang mewajibkan

pihak peminjam untuk melunasi utangnya setelah jangka watu tertentu dengan

pemberian bunga. Jika

seseorang menggunakan jasa kredit, maka ia akan dikenakan bunga tagihan.

ü Syarat pemberian kredit :

Ketika bank memberikan

pinjaman uang kepada nasabah, bank tentu saja mengharapkan uangnya kembali.

Karenanya, untuk memperkecil risiko (uangnya tidak kembali, sebagai contoh),

dalam memberikan kredit bank harus mempertimbangkan beberapa hal yang terkait

dengan itikad baik (willingness to pay) dan kemampuan membayar (ability

to pay) nasabah untuk melunasi kembali pinjaman beserta bunganya. Hal-hal

tersebut terdiri dari Character (kepribadian), Capacity (kapasitas), Capital (modal), Colateral

(jaminan), dan Condition of Economy (keadaan perekonomian), atau

sering disebut sebagai 5C (panca C).

5)

Investasi

Dengan

membeli saham / obligasi. Dana yang diperlukan untuk

Investasi dalam aktiva tetap yang akan memberikan manfa’at dalam jangka panjang

sebaiknya diperoleh dari hutang jangka panjang atau dengan menambah modal.

Dalam hal ini perusahaan memiliki dua pilihan yaitu menarik hutang jangka panjang

misalnya obligasi atau menambah modal sendiri dengan mengeluarkan saham.

BAB

II

JASA-JASA

BANK (Fee Base Income)

Jasa-jasa bank merupakan kegiatan perbankan yang

dilakukan oleh suatu bank untuk memperlancar kegiatan menghimpun dana dan

menyalurkan dana. Semakin lengkap jasa bank yang diberikan maka akan semakin

baik dengan demikian akan menarik nasabah. Hal tersebut karena nasabah merasa

nyaman melakukan kegiatan keuangan dari satu bank saja.

Bank melaksanakan jasa ini tidak hanya untuk menarik

perhatian nasabah semata-mata, namun juga untuk mencari keuntunagn yang disebut

dengan fee based. Keuntungan yang diperoleh dari jasa bank antara lain :

1. biaya

adminstrasi (c/: adm kredit )

2. biaya

kirim (c/: biaya transfer)

3. biaya

tagih (c/: biaya kliring)

4. biaya

provisi dan komisi (c/: jasa kredit/transfer)

5. biaya

sewa (c/: sewa safe deposit box)

6. biaya

iuran (c/: biaya kartu kredit)

7. biaya

lain-lain.

2.1

KIRIMAN UANG (transfer)

Transfer merupakan jasa pengiriman uang lewat bank

baik dalam kota, luar kota atau pun ke luar negeri. Sarana yang digunakan dalam

jasa transfer ini tergantung kemauan nasabah, dan hal tersebut akan

mempengaruhi kecepatan pengiriman dan besar kecilnya biaya pengiriman.

2.2

INKASO (Collection)

Secara umum dapat dikatakan bahwa inkaso adalah proses

kliring antar kota, baik dalam negeri maupun luar negeri. Biasanya waktu yang

diperlukan untuk menyelesaikan akan lebih lama.

2.3

SAFE DEPOSIT BOX

SDB merupakan jasa bank yang diberikan kepada pada

nasabah, yaitu berupa kotak untuk menyimpan dokumen-dokumen atau benda benda

berharganya.

2.4

TRAVELLER CHEQUE

Travellers cheque dikenal dengan nama cek wisata atau

cek perjalanan yang biasanya digunakan oleh nasabah yang bepergian. Cek Wisata

ini biasanya diterbitkan dengan nominal tertentu. Keuntungan :

ü memberikan

kemudahan berbelanja

ü mengurangi

resiko kehilangan uang

ü memberikan

rasa percaya diri

ü dapat

dijadikan cederamata atau hadiah untuk relasi biasanya tidak ada biaya apapun

2.5 LETTER

OF CREDIT (L/C)

L/C adalah jasa bank yang diberikan kepada masyarakat

(nasabah) untuk memperlancar arus barang dalam kegiatan ekspor-impor LC

merupakan suatu pernyataan dari bank atas permintaan nasabah (importir) untuk menyediakan

dan membayar sejumlah uang tertentu untuk kepentingan pihak ketiga (eksportir).

Mekanisme L/C

Daftar Pustaka :

http://kartika.staff.gunadarma.ac.id/Downloads/files/3314/Materi+4+JasaBank.pdf

https://www.google.co.id/url?sa=t&rct=j&q=&esrc=s&source=web&cd=1&cad=rja&uact=8&ved=0ahUKEwiszdK8x5PTAhVBRI8KHZMsAKMQFggZMAA&url=http%3A%2F%2Flista.staff.gunadarma.ac.id%2FDownloads%2Ffiles%2F22315%2FVII%2BSumber%2BDan%2BPenggunaan%2BDana%2BBank.pdf&usg=AFQjCNEiAGgFgNYgAmmapH9mhUuhqQ1Y-Q&sig2=jmaEneaaCHcXMnFTl6NjFQ&bvm=bv.152174688,d.c2I

https://www.google.co.id/url?sa=t&rct=j&q=&esrc=s&source=web&cd=2&cad=rja&uact=8&ved=0ahUKEwiHlJDHxZPTAhUIpY8KHcj9B60QFggiMAE&url=http%3A%2F%2Fmyunanto.staff.gunadarma.ac.id%2FDownloads%2Ffiles%2F42592%2FSesi%2B5-6%2BManajemen%2BAktiva%2B%2526%2BPasiva.ppt&usg=AFQjCNFX4nM_wvAQ6zIipCgd3F4jvpmvzg&sig2=YTkNlXXK2nB27ugCeJsPQg&bvm=bv.152174688,d.c2I